Nagyon magas fizetés kellhet majd az MNB kamatmentes lakáshiteléhez

Matolcsy György jegybankelnök által a napokban belengetett kamatmentes lakáshitel lehetősége első hallásra rendkívül vonzónak tűnhet egy lakásvásárlás előtt állónak, hiszen a kamatmentes hitelnél olcsóbbat el sem lehet képzelni.

Más kérdés, hogy ez a hitel – már, ha lesz belőle végül valami – várhatóan kizárólag újépítésű ingatlan megvásárlására lesz fordítható, ezek átlagos négyzetméterára pedig Budapesten most 0,9-1,2 millió forint között van, amit sokan nem engedhetnek meg maguknak. Problémát jelenthet az is, hogy az MNB-s kölcsön maximális futamideje a jelenlegi információk szerint 10 év lesz – miközben egy „normál” lakáshitelt akár 30 évre is fel lehet venni –, ami magasabb havi törlesztőt és nagyobb elvárt jövedelmet jelent.

Matolcsy György jegybankelnök szerint az újépítésű ingatlanok piacát az olcsó finanszírozási lehetőségek hiánya hátráltatja jelenleg, ezért új, kamatmentes hitellel támogatnák a vásárlókat és a beruházókat. A kamatmentes lakáshitel futamideje 10 év lenne, ám, hogy ez maximális futamidőt jelent, vagy a konstrukció kizárólag 10 évre lesz majd elérhető, arról egyelőre nincsenek információink. A hitelösszeget illetően a tervek szerint meghatároznak majd egy felső korlátot, ám ennek összegéről sem tudni még többet. Ám mivel a nagyvárosokban 600 ezer Ft, míg Budapesten 1 millió Ft körül van jelenleg az újépítésű ingatlanok átlagos négyzetméterára, a hitelösszeg-plafon túl alacsony nem lehet, különben a konstrukció nem nyújtana hathatós segítséget a vásárláshoz.

Az, hogy a kedvezményes hitelt kizárólag új építésű, “zöld” és energiatakarékos lakások vásárlására, építésére lehetne fordítani, valószínűleg nem szűkíti a lehetőségeket, hiszen 2021-től már eleve csak „közel nulla energiaigényre vonatkozó követelményeknek megfelelő” besorolású, azaz BB kategóriájú lakások épülhetnek Magyarországon. Ennél szigorúbb elvárások pedig aligha lesznek, ugyanis az annyira megemelné a költségeket, hogy amit a vevő a kamatmentességgel nyerne, az ott azonnal el is úszna.

Járnak mellé a meglévő kedvezmények is

Az új lakáshitel mellé – ahogy a „normál” lakáshitelek esetében is – igényelhetők lennének a meglévő otthonteremtési támogatások: a vissza nem térítendő csok (családi otthonteremtési kedvezmény), a Babaváró hitel és a maximum 3% kamatú csok-hitel, de akár piaci lakáshitellel is kiegészíthető, ha csak így áll rendelkezésre a szükséges forrás. Ezek közül a vissza nem térítendő csok-támogatás és a Babaváró hitel önerőként is felhasználható, bár ez utóbbiról tudni kell, hogy ennek 25%-a hitelnek minősül. (A bankok legfeljebb a fedezetként bevont ingatlan becsült forgalmi értékének 50-70%-áig hiteleznek, a Babaváró 25%-át pedig hitelnek tekintik.) Megkavarja ugyanakkor a dolgot, hogy az új lakáshitelhez nem kapcsolódna jelzálogjog, vagyis nincs szükség hozzá ingatlanfedezetre, hanem egy piaci alapú hitelfedezeti biztosítás jelentene garanciát arra, hogy az MNB visszakapja a kihelyezett összeget.

Az MNB-s lakáshitelnél azonban ki kell emelni azt is, hogy bár komoly állami támogatást jelent a kamatmentesség, itt az állam nem várja el cserébe – egyelőre – a gyermekvállalást és a házasságot, vagyis egyedülállók, élettársak és akár idősek is igényelhetnék.

Csak nagyon magas fizetéssel lesz elérhető?

Az MNB kamatmentes lakáshitele óriási pénzügyi előnyt jelent egy „normál” jelzáloghitelhez, de még egy maximum 3%-os kamatú csok-hitelhez képest is, ám a maximum 10 éves futamidő miatt mégsem mindenki számára lesz elérhető.

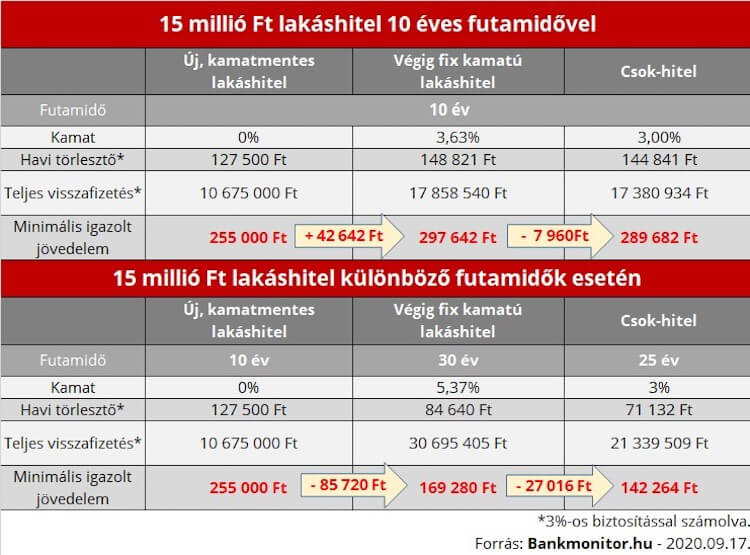

Amennyiben 10 éves futamidő mellett hasonlítjuk össze egy végig fix kamatú lakáshitellel és csok-hitellel, akkor azt látjuk, hogy mind havi törlesztőben, mind teljes visszafizetésben veri mindkettőt. Mivel az MNB-s hitelnél legalacsonyabb a havi törlesztő, ezért az elvárt minimális jövedelem is itt a legalacsonyabb: 15 millió Ft-os hitelösszegnél 255 ezer Ft nettót kell minimálisan igazolni, míg a csok-hitelnél 289 682 Ft-ot, a legolcsóbb lakáshitelnél pedig 297 642 Ft-ot kell legalább keresni a sikeres igényléshez. Az úgynevezett jövedelemarányos törlesztőrészlet-mutató (JTM) szerint ugyanis 500 ezer Ft-os nettó jövedelem alatt a havi hiteltörlesztők összege nem haladhatja meg a családi jövedelem 50%-át.

Ráadásul, ha valaki a kamatmentes lakáshitel mellé például Babavárót vagy csok-hitelt is venne fel, akkor ezek törlesztőit együttesen kell elbírnia a jövedelmének, de ha van például folyószámla hitelkerete, akkor annak 5%-a ugyancsak törlesztőnek minősül, még ha abból egy forintot sem használt fel. Persze egyébként sem szerencsés az adósoknak „elmenniük a falig”, hiszen ha egy átlagosnak számító 250-300 ezer forintos jövedelem fele elmegy hiteltörlesztésre, akkor a családi kassza bizony hosszú időre ki lesz feszítve, ilyen helyzetben pedig bármilyen váratlan kiadás, keresetkiesés komoly nehézséget okozhat.

Éppen ezért nagy összegű hitelt legtöbben hosszabb futamidőre vesznek fel, de olyanok is vannak, akik kihasználják a lehető leghosszabb visszafizetési időt, ami lakáshitelnél 30 év, csok-hitelnél 25 év, míg Babavárónál 20 év.

Minél hosszabb azonban a futamidő, annál magasabb lesz a teljes visszafizetendő összeg, hiszen tovább használjuk a bank pénzét, emiatt tovább kell rá kamatot is fizetnünk. Éppen ezért az optimális futamidőt minden esetben az igénylő pénzügyi helyzete határozza meg, hiszen biztosnak kell lennie benne, hogy a havi törlesztőket képes lesz a szerződésekben foglaltak szerint teljesíteni.

(Forrás: Bankmonitor)