A moratórium után sok lakáshitel törlesztője emelkedhet

A moratórium miatt nem, de a bankok közötti referencia kamatok emelkedése miatt pont a legnehezebb időszakban nőhet a változó kamatozású hitelek törlesztőrészlete. Sokakat érhet kellemetlen meglepetés, mikor a moratórium lejárta után újfent fizetniük kell a törlesztőrészleteket.

Jelenleg nagyjából 100 000 olyan lakáshitel-szerződés van Magyarországon, amelynek éven belüli a kamatperiódusa. A legtöbb esetben ez azt jelenti, hogy 3 vagy 6 havonta változhat a hitel kamata, attól függően, hogy nőtt vagy csökkent ezen időszak alatt a BUBOR, azaz a bankközi kamatláb.

Érdemes az egyhetes betéti kamatot figyelni

Az, hogy a BUBOR mekkora értéket vesz fel, több minden befolyásolja, de érdemes figyelni a Magyar Nemzeti Bank (MNB) egyhetes betéti kamatát, mivel annak mértéke az idei bevezetése óta mindig átszivárgott és meghatározta a BUBOR mértékét is.

Az egyhetes betéti kamat eddig együtt mozgott az alapkamattal, ám szeptember végén elváltak egymástól: az egyhetes betéti kamat 15 bázisponttal került magasabbra az alapkamatnál, amelyet szinte azonnal lekövettek a bankközi kamatok: a bankok által jellemzően referenciakamatnak használt hathavi BUBOR mára 0,79 százalékra emelkedett.

Milyen hiteleket érint az emelkedés?

A kamatemelkedés minden olyan hitelszerződést érint, amelyeknél referenciaértékként a BUBOR-t használják.

Ilyen hitelek például

- a forintosított devizahitelek,

- az éven belül változó kamatozású jelzáloghitelek és

- az éven belül változó kamatozású vállalati hitelek is.

“Azokat a hiteleket is érintheti a változás, amelyek most még a törlesztési moratórium hatálya alatt állnak. Bár a moratórium miatt nem emelkedhet a törlesztőrészlet a szüneteltetés végével, a referenciakamat változásából eredő emelkedés nincs kizárva, így sokan meglepődhetnek januárban, amikor újra elkezdik visszafizetni a kölcsönöket” – közölte Veres Patrik, a Bank360.hu elemzője.

Ökölszabályként elmondható, hogy a hitelfelvevők számára kiszámíthatóbb egy hosszabb kamatperiódusú hitel fizetése, ugyanakkor ezek indulóköltsége jellemzően magasabb, mint az éven belüli változó kamatozásúaké. Ha össze akarjuk hasonlítani a költségeket, érdemes a Bank360.hu Lakáshitel Kalkulátorát használni.

Hogyan változhat egy átlagos hitel törlesztője?

Több tényezőtől függ, hogy a BUBOR változása hogyan hat egy hitelre: nem mindegy, mikor vettük fel a kölcsönt és milyen kamatperiódussal. 2020. elején például még 0,16 százalék volt a 3 hónapos BUBOR, a cikk írásakor viszont már 0,79 százalékon állt.

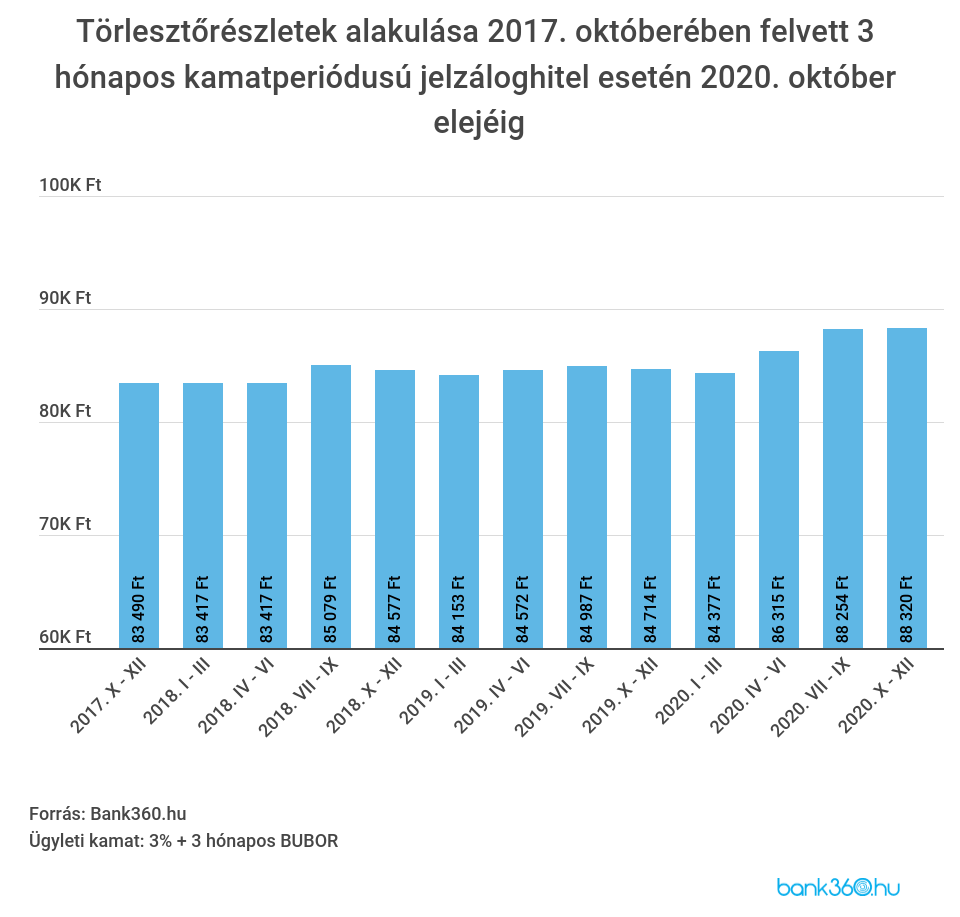

A Bank360.hu egy átlagosnak mondható, 2017. október 1-jén folyósított 15 millió forintos, 20 éves futamidővel és három hónapos kamatperiódussal felvett hitelen keresztül mutatta be, hogyan változtak a törlesztőrészletek. Az induló ügyleti kamat ekkor 3 százalék + 3 hónapos BUBOR, azaz 3,04 százalék volt.

[su_note note_color=”#eeeeee”]

Melyik napi értéket veszik figyelembe a bankok? A pénzintézetek – például egy három hónapos kamatperiódusú hitelnél – nem pontosan a folyósítás napjától számított három havonta nézik az aznapi értéket. Ehelyett minden harmadik törlesztőrészlet esedékességét megelőző hónap utolsó munkanapját megelőző második napon (ha ez hétvége vagy munkaszüneti nap, az ezt megelőző munkanapon) érvényes BUBOR-értéket használják.

[/su_note]

A fentiek alapján az alábbi módon alakultak a törlesztőrészletek 2017 óta:

Látható, hogy nagyobb, 2 000 forintos emelkedés volt a júliusi törlesztőnél, majd most októbertől egy alacsonyabb, amikor kevesebb mint száz forinttal nőtt tovább a törlesztő.

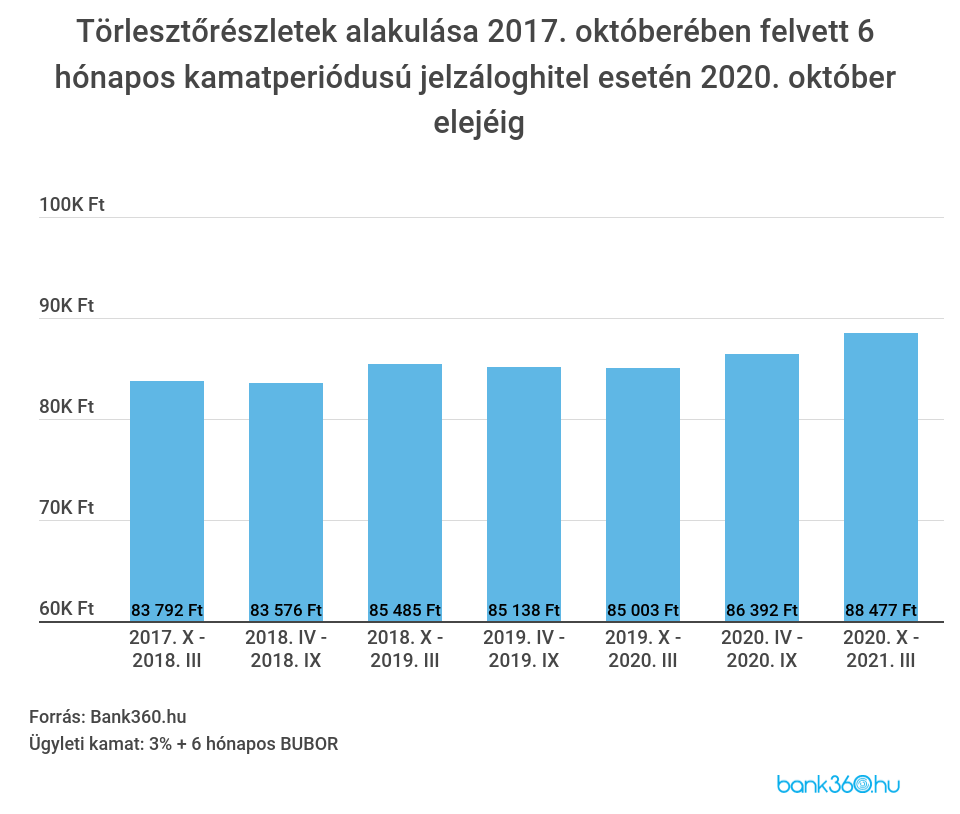

Ugyanilyen feltételek mentén azt is megnézte a Bank360.hu, hogy miként alakult volna egy 15 millió forintos, 6 hónapos kamatperiódussal felvett hitel törlesztése:

Mindkét kamatperiódus esetén látható, hogy növekszik a törlesztőrészlet: a moratórium óta a három hónapos kamatperiódusú hitelnél nagyjából 4 000 forinttal nőtt októberre a törlesztőrészlet, a hat hónaposnál 2 000 forinttal, sőt 2017. óta szinte folyamatosan drágult a kölcsön.

Mit tehetünk, ha problémát jelent a hitel törlesztése?

A Bank360.hu szakértője szerint érdemes minél előbb lépni, ha úgy látjuk, problémát jelent a hitelünk törlesztése. Az év végéig szinte minden március előtt kötött hitelszerződés esetében, például személyi kölcsönöknél is igénybe vehetjük a hitelmoratóriumot. Januártól viszont csak azoknak folytatódhat a szüneteltetés, akik legalább egy gyermeket nevelnek vagy nyugdíjasok, munkanélküliek, illetve közfoglalkoztatottak, mindenki másnak folytatódik a törlesztés.

A vállalkozóknak be kell jelenteniük, ha szeretnék meghosszabbítani a törlesztési moratóriumot. Ők abban az esetben tudnak élni a lehetőséggel, ha igazolni tudják, hogy a bevételeik a koronavírus-járvány hatására legalább 25 százalékkal csökkentek.

Ha már most látjuk, hogy túl magas lesz a törlesztőrészletünk az alábbi lépéseket tehetjük:

Amennyiben van a megélhetési költségeket fedező vésztartalékon felül is felhasználható megtakarításunk, előtörleszthetjük hitelünket és így csökkenhet a törlesztőrészlet. Ha nagyobb összeg áll rendelkezésre, akár végtörleszthetjük is a kölcsönt.

Ha a rendszeres megélhetésünk nincs veszélyben és megfelelünk a jövedelmi elvárásoknak, egy adósságrendező hitellel kedvezőbbre vagy biztonságosabbra is cserélhetjük a kölcsönünket. Ekkor az új hitelből kifizetjük a régit és az új kölcsön törlesztőjét fizetjük tovább. Érdemes összehasonlítani, hogy milyen hitelkiváltási lehetőségeket kínálna a bankok, ehhez ez az adósságrendező kalkulátor lehet a legnagyobb segítségünkre.