2020 befektetői szemmel - indítsd az évet egy jó befektetéssel!

Ismét eltelt egy év az amerikai tőzsdén is, izgalmas eseményekkel teli hónapokat hagytak maguk mögött az amerikai vállalatok.

A Dow Jones index, mely az USA 30 legnagyobb vállalatának teljesítményét követi le, 21,98%-ot emelkedett ebben az évben. Az S&P 500, avagy az amerikai gazdaság 500 legnagyobb ipari cégét leképező index 28,50%-os növekedést ért el és a harmadik legfontosabb index a NASDAQ, amely a 100 legnagyobb technológiai céget tömöríti, 34,51 %-os teljesítményével vezeti az indexek versenyét. Mindeközben már lassan 2 éves évfordulóját éli az amerikai-kínai kereskedelmi háború, az olaj ára soha nem látott mélységbe zuhant, az amerikai munkanélküliségi ráta pedig rég nem látott alacsony szintet produkált az év során, melyet az alábbi grafikon hitelesen megmutat számunkra.

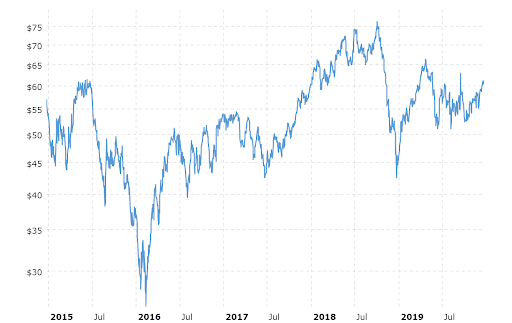

Az amerikai munkanélküliségi ráta alakulása 2001 óta:

Bátran kijelenthetjük, hogy a gazdaság és a tőzsde szárnyalt egy elhúzódó kemény kereskedelmi háború közepette is.

2020 lehetséges nyertesei az óriások közül

Azonban az S&P 500 indexnek volt 57 résztvevője, melyek igen gyengén teljesítettek az év során. Olyannyira, hogy éves teljesítményük negatív tartományban mozog 7 nappal év vége előtt. Warren Buffett méltán elismert amerikai befektető szavaival élve: „Buy when blood is on the streets” vagyis „Vásárolj, amikor mindenki elad” (szabad fordításban) indokolhatja, hogy kicsit közelebbről megvizsgáljuk ezeket a vállalatokat. Az 57 cég közül több mint 23 közel 10%-ot esett, mely elég gyenge teljesítmény az index 28,50 %-os emelkedéséhez mérten. Viszont e cégek közül Mark Hulbert elismert amerikai közgazdász és újságíró 10 olyan vállalatot vizsgált át, melyek 2020-ra ígéretes befektetésnek bizonyulhatnak neves befektetési alapok vásárlási ajánlásai alapján.

Ezek a következő cégek részvényei:

Ezen ajánlások szerint a vezető elemzők rendkívül szép teljesítményt várnak a fent említett cégek csoportjától a jövő évre nézve, természetesen ezt mindig megfelelő óvatossággal kell kezelnünk, hiszen minden befektetés, még a legkonzervatívabbak is, nagyon kockázatosak a tőzsde világában.

Olajhelyzet

Az év leggyengébben teljesítő vállalatai az energiaszektorból kerültek ki, hiszen ez a szektor csupán 8%-ot emelkedett az év során a tavalyi 18%-os éves csökkenést követően. A gyenge teljesítmény az olaj árának elmúlt években látott gyengélkedésének köszönhető.

Az olaj (WTI) árának alakulása 2015 óta:

A grafikonból lekövethető, hogy az olaj több mélypontot ért el az elmúlt évek során, jelenleg 60 USA dollár szinten mozog, ami még mindig alacsony árnak tekinthető ellenére annak a 2019. szeptember 14-én történt támadásnak, mely következtében a szaúdi olajtermelés hirtelen a felére csökkent. Azonban több elismert amerikai elemző és befektető hangoztatja, hogy az elkövetkezendő 2-5 év nagy nyertesei az olajcégek közül kerülhetnek ki. Vajon miért gondolják ezt így?

Először is az olaj ára mindig is ciklikusan mozgott, így várható, hogy az elmúlt 5 évben tapasztalt hanyatlás után fellendülés következhet. Ezt a gondolatot támasztja alá a napokban aláírt Első részmegállapodás („Phase One Deal”) Amerika ás Kína között, mely lépés nagy reményeket vetít előre az energiaszektor szereplői számára. A megállapodás létrejöttével újra fellendülhet a kereskedelem Kína és Amerika között, ami pezsdítően hathat a szektor teljesítményére, azon belül is az olajvállalatok működésére.

Az S&P 500 index energiaszektora 23 vállalatot számlál, melyek közül sokan erős vételi ajánlásokat kaptak neves befektető házaktól. Ezen cégek közül a legerősebb vételi ajánlást a Diamond Back Energy Inc (FANG) kapta, mely 97%-os vételi ajánlási rátájával vezeti a legígéretesebb részvények rangsorát. Őt követik a Conoco Philips (COP) 91%-kal és a Pioneer Natural Resources Co. (PXD), 90%-kal.

Ne feledkezzünk el a kisebb vállalatokról sem

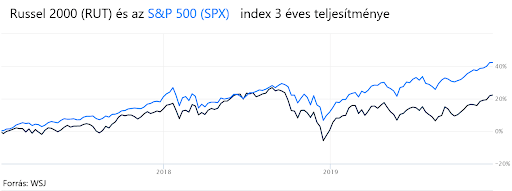

Kétségtelen, hogy ez az év az óriásvállalatok, azon belül is a technológiai cégek éve volt. Így eddig a legnagyobb tőkével rendelkező cégek közül kerültek ki a favoritok, viszont érdemes körülnézni a kisebb tőkével rendelkező vállalatok háza táján is. Ezeket a cégeket a Russel 2000 vagyis a RUT index tömöríti. Tekintsük meg 3 évre visszamenőleg, hogyan alakult az S&P 500 és a Russel 2000 index értékének változása:

Egyértelműen látható, hogy a kis részvények ebben az évben jelentősen alulmaradtak emelkedés szempontjából az 500 legnagyobb ipari cég teljesítményéhez képest. Számos neves amerikai pénzügyi elemző ezt intő jelnek tekinti a nagyvállalatokban maradt potenciál lehetséges csökkenése miatt, valamint sokan úgy gondolják, hogy az elkövetkezendő években egyre több ígéretes cég kerülhet át a kisvállalatok közül a közép- és nagyvállalatok világába. Ne feledjük, egyszer az Amazon és a Netflix is így kezdte kevesebb, mint 2 milliárd USD tőkével rendelkeztek és évekig nem termeltek profitot, hiszen minden nyereséget ráfordítottak a fejlesztésekre, innovációkra mellyel sikeresen növelték a piacon elfoglalt helyüket és közben visszaszorították a versenytársakat. Ennek köszönhetően 2010 óta több mint 1000%-os emelkedést ért el a 2 nagyvállalat részvényeinek piaci ára.

Természetesen az indexben szereplő 2000-es szám is mutatja, hogy ezek közül a vállalatok közül igencsak szelektálni kell ahhoz, hogy a jövő Amazonjait megtaláljuk. Ehhez bizony alapos közgazdasági tudás szükségeltetik, azonban van néhány egyszerű ismertetőjegye a jövő nagyágyúinak is. Az elsődleges, hogy egy hosszútávon fenntartható üzleti modellel rendelkezzenek, az ötlet, szolgáltatás vagy termék pedig széles körű tömegeket szolgáljon ki, mely alapja az egyre növekvő profittermelésnek. Ezen kívül fontos az éves árbevétel, melynek folyamatosan évről évre növekednie kell minimum 10%-kal, de a 20-30% még ígéretesebb résztvevőket takarhat. Továbbá egy kisvállalat analizálásánál érdemes figyelembe venni a meglevő pénzmennyiség összegét, mellyel a cég rendelkezik. Ez azért fontos, hogy a jövőbeni bővülési, növekedési terveiket finanszírozni tudják. Hiszen ezek a 2 milliárd tőkénél kevesebbel rendelkező, valamint sok esetben csak pár éves múlttal működő vállalatok rendkívüli potenciált tartogathatnak a jövőre nézve. A vezetők sokkal motiváltabbak a rövidtávon elért tetemes profit elérésében, melyet akár hosszú távon is fent tudnak tartani. Wall Street-i elemzők egyetértenek abban, hogy a sok éves nagyvállalati részvényár emelkedések után a befektetők pénze a kisebb vállalatok irányába vándorolhat a jövő évtől kezdve. Philip Van Doorn befektetési szakértő elemzése során több olyan kisvállalatot talált, melyek minimum 75%-os vételi ajánlást kaptak a 2020-as évre: Tetra Technologies Inc (TTI), Cytokinetics (CYTK), Ring Energy (REI) és még sokan mások.